infoRETAIL.- Mercadona, Carrefour y Lidl son las tres únicas cadenas del top 6 de la distribución alimentaria española que han conseguido ganar cuota de mercado en los nueve primeros meses del año. Además, ocupan, por este orden, las primeras posiciones de la clasificación, según los últimos datos de Kantar, presentados esta mañana en un encuentro con los medios al que ha asistido infoRETAIL.

Mercadona lidera el ranking con una cuota en valor del 24,8%, es decir, una décima más que en los nueve primeros meses de 2020. Además, logra una penetración del 89,9% (+0,6 puntos). “Ha logrado recuperar al ‘jefe’ (término con el que Mercadona se refiere a sus clientes) que perdió durante la pandemia, pero no la cuota”, explica Bernardo Rodilla, Retail Business Director Worldpanel Division de Kantar.

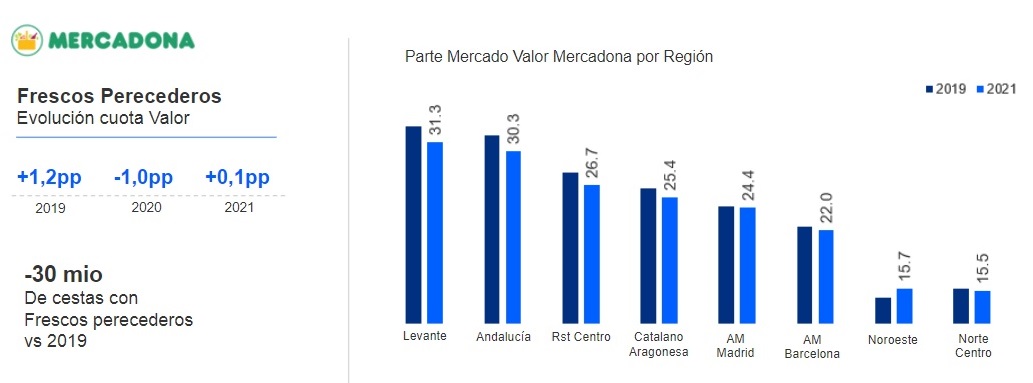

Mercadona es la cadena habitual para la mayoría de sus compradores y logra una fidelidad muy por encima del resto de cadenas, aprovechando el 27,7% del gasto total de los clientes. No obstante, también comparte compras con otras enseñas. “Su reto es conseguir esas cestas que el cliente hace actualmente fuera de sus tiendas. Para ello tiene una importancia capital los frescos”, indica Rodilla, quien subraya que el minorista presidido por Juan Roig ha perdido 30 millones de cestas de frescos respecto a 2019. “Esto tiene impacto en el resto de categorías”, añade.

Analizando su evolución por regiones, Mercadona ha perdido más cuota de mercado en aquellos lugares donde está más consolidada, principalmente en Levante y Andalucía. No obstante, el experto de Kantar aún no ve el techo de la expansión de la compañía: “Todavía tiene margen de crecimiento en regiones como el norte; si bien, hay que tener en cuenta que entre sus prioridades ya no está solo España, sino también Portugal, por lo que las inversiones en el mercado luso pueden tener impacto en sus decisiones en España”.

La segunda posición del sector corresponde a Carrefour, que ha aumentado su cuota de mercado 0,7 puntos, hasta alcanzar el 9%. “Su crecimiento va más allá de la adquisición de Supersol”, matiza Bernardo Rodilla, quien sostiene que esta compra ha reforzado su posicionamiento en proximidad para complementar su desarrollo online, “donde es líder”.

En este sentido, Carrefour está incentivando la omnicanalidad: “Su cliente compra en distintos formatos de la compañía, lo que le permite llegar mejor al comprador y retener mejor su gasto”. A ello se añade una “buena gestión” del Club Carrefour, con un 67% de usuarios de la tarjeta de fidelidad, al tiempo que avanza en su estrategia de transición alimentaria a través de su marca propia, que ha incrementado un 11% los actos de compra.

Cierra el podio Lidl, que es la cadena que más crece. En concreto, su cuota ha repuntado 0,8 puntos entre enero y septiembre, hasta alcanzar el 6,7% del total. Está llegando cada vez a más compradores en una dinámica que seguirá al alza, gracias a su plan de expansión para acercarse a los grandes focos urbanos, especialmente en la Comunidad de Madrid.

Bernardo Rodilla también pone en valor la inversión del discounter en los medios, lo que le permite liderar la cuota de pantalla entre distribuidores con lo que refuerza su imagen en precio. “Pero Lidl no es solo eso. También se ha posicionado en otras nuevas tendencias como lo veggie, y camina para convertirse en una cadena de compra habitual. Para ello está impulsando acciones específicas de fidelidad y desarrollando su app Lidl Plus. “Además, cada vez son más las categorías donde logra ganar compradores”, añade.

Por primera vez, la consultora ha incluido a Aldi en el ranking. Con una cuota del 1,4% (0,1 puntos), el discounter alemán es la cadena que más compradores ha ganado en el último año. Gracias a su expansión, la enseña llega ya al 29,1% de los hogares españoles. Con la fidelidad como principal reto, Aldi gana peso en cestas del día a día, con proximidad y rutina y desarrollando el área de frescos.

Grupo DIA es la empresa minorista que más cuota pierde (-0,7 puntos) y se queda con el 5,2% del mercado. Esta caída se debe a la pérdida de compradores (-4,3 puntos) como consecuencia de la reestructuración de su red comercial. “Menos tiendas y renovación de establecimientos, lo que supone cierres temporales”, indican desde Kantar. Esta reforma de los supermercados tendrá como reto principal lograr cestas más grandes y llegar a los hogares más jóvenes.

Eroski cuenta con un market share del 4,7% (-0,1 puntos), mientras que Alcampo alcanza el 3,2% (-0,2 puntos). “Ambas avanzan en sus respectivos planes estratégicos, lo que les permite afrontar la nueva normalidad con garantías”, señala Bernardo Rodilla.

En concreto, Eroski se reafirma en el norte del país, así como en Cataluña y Baleares, donde la nueva gestión compartida le ayudará a ganar cuota en próximos años. Por su parte, Alcampo ha terminado con la transformación de Simply y refuerza su apuesta por el e-commerce, tal y como reflejan su acuerdo con Ocado y la apertura de su primer drive peatonal en España.

En el caso de las cadenas regionales, ceden 0,3 puntos y se quedan con una cuota del 14,2%. “Ahora han perdido parte de la cuota ganada durante la pandemia, pero logran mantener 0,5 puntos más que en 2019. Se consolidan como una opción para más categorías. Si consiguen aprovechar y captar a los compradores que buscan otras necesidades seguirá al alza. De hecho, las enseñas regionales tienen mucho que decir en el auge de los productos locales. Ganarán cuota si hacen un buen balance de frescos y precios”.