infoRETAIL.- Passeig de Gràcia -en Barcelona- y Serrano -en Madrid- se reafirman como las calles comerciales con los alquileres más elevados de España, colándose también en el ranking mundial. Así lo revela la 34ª edición del informe global Main Streets Across the World de Cushman & Wakefield.

Este informe, que analiza las rentas de las calles comerciales prime en 92 ciudades de todo el mundo, destaca el constante atractivo de la calle barcelonesa, que este año asciende del puesto 17 al 16 en la clasificación mundial, con una renta prime de 3.180 euros por metro cuadrado al año (€/m²/año), lo que supone un aumento del 6% respecto al año anterior.

Passeig de Gràcia, alberga marcas de lujo como Dior, Versace, Loewe y Prada, con un dinamismo y relevancia que lo consolidan claramente como una de las calles comerciales prime más emblemáticas a nivel global.

Passeig de Gràcia (Barcelona), Serrano (Madrid), Portal de l’Àngel (Barcelona), Gran Vía (Madrid), Preciados (Madrid) y y José Ortega y Gasset (Madrid) son las seis calles comerciales más caras de España; mientras que a nivel mundial es la milanesa Via Montenapoleone

La calle Serrano, en Madrid, le sigue de cerca, con unas rentas de 3.060 €/m2/año, lo que representa un aumento del 4% respecto el año anterior. Este crecimiento viene impulsado por firmas de lujo que han contribuido a la recuperación de las rentas máximas, posicionando a Serrano en el número 28 del ranking a nivel europeo, solo una posición por detrás de Passeig de Gràcia (27).

En España, completan el podio, en una tercera posición compartida y con una renta prime de 3.000 €/m2/año, Portal de l’Àngel (Barcelona) y Gran Vía (Madrid). Tras éstas, las calles comerciales más caras son Preciados (Madrid) -con 2.940 €/m2/año-, en cuarta posición; y José Ortega y Gasset (Madrid) -con 2.880 €/m2/año-, en quinto lugar.

Más allá de estas dos ciudades, destacan las calles Marqués de Larios, en Málaga, (sexta posición con 2.400 €/m2/año); Fuencarral, en Madrid (séptima posición con 2.100 €/m2/año); Colón, en Valencia, (octava posición con 1.560 €/m2/año); la Gran Vía de Bilbao, y Tetuán, en Sevilla, (que comparten la novena posición con 1.500 €/m2/año); y Goya, en Madrid (en décima posición, con 1.440 €/m2/año).

Después de este top ten aparecen la calle Pelayo en Barcelona (en undécima posición, con 1.380 €/m2/año); Jaime III en Palma de Mallorca (duodécima posición, con 1.260 €/m2/año); Plaza de la Independencia, en Zaragoza, compartiendo la decimotercera posición, con 1.020 €/m2/año, con Rambla Catalunya y Avenida Diagonal, ambas en Barcelona; y, por último, Portaferrisa en Barcelona (con 960 €/m2/año).

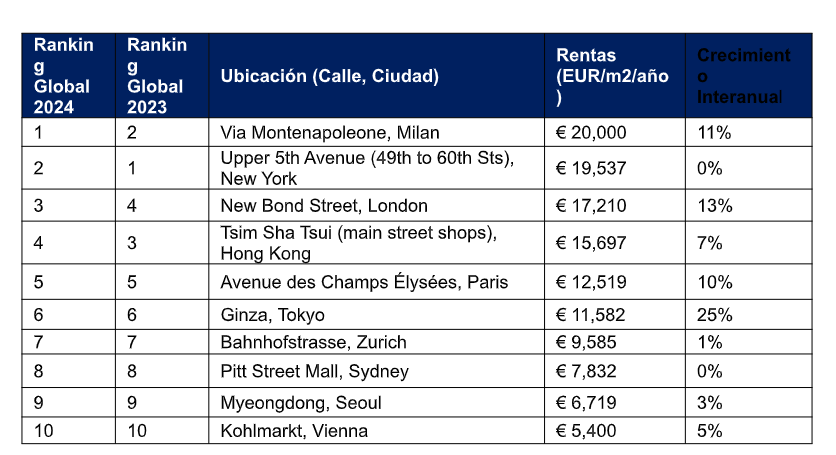

Ranking mundial

Ahondando en el ranking mundial, el informe señala por primera vez una calle europea como la más cara del mundo. Se trata de la italiana Via Montenapoleone, en Milán, que ha registrado unas rentas de 20.000 €/m2/año, con un aumento del 11% respecto el mismo período del año anterior.

Este año, la segunda posición la ocupa la Quinta Avenida de Nueva York con una unas rentas de 19.537 €/m2/año. Tras un aumento del 13%, la tercera posición la ocupa la famosa New Bond Street, en Londres, con una renta prime de 17.210 €/m2/año, que ha desbancado del podio a la lujosa Tsim Sha de Hong Kong, que cae de la tercera a la cuarta posición a nivel global con unas rentas de 15.697 €/m2/año.

El ‘top 5’ lo completa la parisina Champs Elysees (12.519 €/m2/año), que ha aumentado un 10% respecto el mismo periodo del año anterior. Le siguen Ginza (Tokio), Bahnhofstrasse (Zúrich), Pitt Street Mall (Sídney), Myeongdong (Seúl) y Kohlmarkt (Viena), completando el ranking de las diez calles comerciales más caras del mundo (ver tabla inferior).

En este sentido, los datos del último informe de Cushman & Wakefield demuestran como los retailers de todo el mundo siguen apostando por contar con una presencia física de sus marcas en ubicaciones icónicas y superprime a nivel mundial, que se caracterizan por una elevada competencia por el espacio y una oferta muy limitada.

“Las marcas están apostando por tiendas físicas en las mejores ubicaciones del mundo. Esto se debe a la competencia por captar la atención de los consumidores, impulsando la necesidad de una experiencia de compra superior, así como una mejor exhibición de productos y experiencia en tienda”, explica el head of Retail EMEA de Cushman & Wakefield, Robert Travers.

Asimismo, añade que “mientras que el e-commerce representa un papel enorme en una estrategia omnicanal, la representación física de la marca es lo que realmente establece un vínculo con los clientes. Como resultado, la disponibilidad en las calles prime sigue siendo excepcionalmente baja, lo que se traduce en unas rentas prime elevadas que los retailers están dispuestos a pagar para asegurar y mantener su espacio”.

La nueva era del retail

El estudio analiza que los retailers de marcas de lujo quieren expandirse y abrir nuevas tiendas insignia, pero el número de ubicaciones disponibles para este tipo de tiendas apenas ha variado. Por ello, las tasas de disponibilidad siguen siendo “excepcionalmente bajas”, impulsando así un crecimiento de las rentas prime.

En esta línea, el informe señala que, al mismo tiempo, más allá del sector de lujo, retailers de otros segmentos también siguen apostando por las calles comerciales superprime, lo que ha supuesto un crecimiento de marcas deportivas, de cosméticos y bienestar que compiten por espacio en estas calles.

Como resultado de esta tensión competitiva por un espacio limitado, el crecimiento interanual de los alquileres se ha producido en más de la mitad de las 138 calles analizadas, algunas de las cuales han mostrado incrementos significativos.

Travers: “Este año, el 'retail' ha entrado en una nueva era; hemos visto claramente como ha sido capaz de adaptarse y evolucionar de acuerdo con las cambiantes condiciones macroeconómicas y las demandas de los compradores"

En este sentido, las rentas prime a nivel global han aumentado en el 57% de las ubicaciones analizadas -es decir, en 79 calles a nivel global- lo que ha provocado un incremento promedio global interanual del 4,4%. Así, el 29% de las calles restantes (40 ubicaciones) se han mantenido sin cambios, mientras que solo el 14% de las ubicaciones (19 calles) han experimentado una disminución en sus rentas.

En cuanto al crecimiento de las rentas, América fue la región con mejor desempeño, con un crecimiento del 8,5%, impulsado por un incremento en las rentas de casi el 11% en Estados Unidos, más del doble del 5,2% registrado el año pasado. Por su parte, Europa y Asia-Pacífico siguieron con crecimientos del 3,5% y 3,1%, respectivamente. En promedio, las rentas en las 138 ubicaciones ahora están casi un 6% por encima de los niveles previos a la pandemia a nivel global, en Europa se encuentran muy cerca de los niveles pre-covid.

“Este año, el retail ha entrado en una nueva era; hemos visto claramente como ha sido capaz de adaptarse y evolucionar de acuerdo con las cambiantes condiciones macroeconómicas y las demandas de los compradores, demostrando una gran resiliencia y consolidando el atractivo del retail físico”, apunta Travers.

Además, el turismo, y especialmente el turismo internacional, es un impulsor significativo del rendimiento de los destinos de retail superprime. Aunque inevitablemente hay variaciones a nivel local, aproximadamente entre el 40% y el 50% de las compras de lujo se realizan durante los viajes. Y los beneficios se extienden más allá del sector de lujo, ya que los turistas también gastan en otros segmentos de retail y en actividades de ocio, lo que contribuye a la vitalidad general de estas ubicaciones.

Durante los primeros nueve meses de 2024, España recibió 73,9 millones de turistas internacionales, lo que representa un incremento del 10,9% respecto al mismo periodo de 2023

Este año, entre enero y julio, 790 millones de turistas viajaron a nivel mundial, lo que representa un retorno casi completo a los niveles de 2019, y solo un 4% menos en ingresos por turismo internacional comparado con 2023.

En conjunto, estos factores apuntan a una recuperación total del turismo internacional en la segunda mitad de 2024, con una previsión de llegadas de pasajeros para todo el año un 2% por encima de los niveles de 2019. Asimismo, se espera un crecimiento adicional en 2025, con un aumento global de turistas proyectado en casi un 13% interanual, liderado por Asia-Pacífico, pero con un fuerte respaldo de todas las regiones.

En la misma línea, entre enero y septiembre de 2024, España recibió 73,9 millones de turistas internacionales, lo que representa un incremento del 10,9% respecto al mismo periodo de 2023. De este total, el 88,2% de los visitantes llegaron con fines de ocio, consolidando al turismo como un motor esencial de la economía española.

Los principales países emisores de turistas hacia España durante este periodo fueron el Reino Unido, con un aumento del 5,3%; Francia, con un crecimiento destacado del 14,3%; y Alemania, que registró un incremento del 1,1% respecto al año anterior. Además, el gasto total de los turistas internacionales alcanzó los 99.086 millones de euros en los primeros nueve meses de 2024, marcando un crecimiento interanual del 16,9%.